太陽光投資の「正しい利回り」の試算

太陽光発電投資の正しい利回りの算出方法は動画でもご確認いただけます。フリーキャッシュフローの算出方法など詳細に紹介しております。

エコ発電本舗の「取扱商品」「補助金情報」

| 蓄電池 | V2H | 太陽光発電 |

|---|---|---|

|

ハイブリッド・全負荷型 単機能・全負荷型 |

V2H トライブリッド 給電器・充電器 |

長州産業 |

| エコキュート | 補助金情報 | お見積り・お問合せ |

|---|---|---|

|

お見積り|太陽光 |

太陽光発電投資の利回り

太陽光発電投資では、以下3種類の方法で利回りを試算するのが一般的です。

◆ 表面利回り

◆ 実質利回り

◆ IRR

太陽光発電投資の「表面利回り」

表面利回り = 年間収益 ÷ 初期費用

表面利回りは、費用や税金などの支出を全く控除していない指標で、意思決定の直接的な指標には使えませんが、他の太陽光投資案件とざっくり比較する場合には有用な指標です。

太陽光発電投資の「実質利回り」

実質利回り =(年間収益 – ランニングコスト)÷ 初期費用

実質利回りでご検討される際は注意が必要です。

「実質」の定義があいまいで、他社の提案と条件が揃っていない場合があります。

実質利回りで判断する場合は「控除されている支出」「控除されていない支出」を必ず確認しましょう。

太陽光発電投資の「IRR(内部収益率)」

厳密には「NPV(正味現在価値)がゼロになる割引率」のことです。NPVと割引率については後述します。

IRRは、平たく言えば「フリーキャッシュフローの利回り」です。

まずはフリーキャッシュフローを算出し、結果をもとにIRRを導きますが、肝心のフリーキャッシュフローの計算式が間違っているケースが多く、連動して間違ったIRRが算出されてしまうのです。

フリーキャッシュフローの計算式は全世界共通なので、本来なら誰が計算しても結果は同様のはずです。

フリーキャッシュフローとIRRの「正しい試算方法」を以下に解説いたします。

エコ発電本舗の「取扱商品」「補助金情報」

| 蓄電池 | V2H | 太陽光発電 |

|---|---|---|

|

ハイブリッド・全負荷型 単機能・全負荷型 |

V2H トライブリッド 給電器・充電器 |

長州産業 |

| エコキュート | 補助金情報 | お見積り・お問合せ |

|---|---|---|

|

お見積り|太陽光 |

太陽光発電投資のIRR

上述の通り、IRRはNPVがゼロになる割引率のことで、フリーキャッシュフローから算出します。

フリーキャッシュフローの算出方法

● 重要ポイント

まずは、「間違いが非常に多い」以下2点から解説します。

◆ 金利は控除しない

◆ 法人税は控除する

収益から全ての経費と支出を控除したものがフリーキャッシュフローで、「債権者」と「株主」のものです。

「債権者に金利と元本を支払い」「残りは株主のもの」というイメージです。

したがって、フリーキャッシュフローの算出時点で金利を控除するとダブルカウントになるので、フリーキャッシュフローの算出時点では金利は控除しません。

法人税は支出なので控除します。

● フリーキャッシュフローの計算方法

フリーキャッシュフローの計算式は以下です。

= 営業利益 x(1-税率)+ 減価償却 – 投資 – ⊿WC

上記の計算式は事業活動のフリーキャッシュフローを算出する際の計算式ですが、太陽光発電投資の場合は、以下に省略しても十分かと思います。

= 営業利益 x(1-税率)+ 減価償却

途中で発生した「投資」は本来控除する必要がありますが、太陽光発電投資の場合は、営業活動の費用に計上すれば営業利益に反映できます。

⊿WCは「増分の運転資本」という意味で、デルタ・ワーキング・キャピタルと呼びます。

必要な運転資本の差分があれば、本来は控除しますが、太陽光発電投資では運転資本は省略しても問題ないと思います。

エコ発電本舗の「取扱商品」「補助金情報」

| 蓄電池 | V2H | 太陽光発電 |

|---|---|---|

|

ハイブリッド・全負荷型 単機能・全負荷型 |

V2H トライブリッド 給電器・充電器 |

長州産業 |

| エコキュート | 補助金情報 | お見積り・お問合せ |

|---|---|---|

|

お見積り|太陽光 |

太陽光発電投資の利回りを試算

「表面利回り」を試算

● 太陽光発電システムの設置条件

設置容量:66kW

初期費用:1300万円

年間発電量:60,000kWh

売電単価(税込み):22.68円

税率:30%

借入額:1300万円

金利:2.0%

上記、太陽光発電システムの設置条件の場合の表面利回りを算出すると以下のようになります。

| 1年目 | 2年目 | ・・・ | 20年目 | |

|---|---|---|---|---|

| 売電収益 | 136万 | 136万 | 136万 | 136万 |

表面利回りは以下の計算式で算出します。

表面利回り = 年間収益 ÷ 初期費用

◆ 表面利回り:10.5%

◆ 売電収益総額:2700万円

表面利回りは、支出が控除されていませんが、ざっくり他の太陽光発電投資と比較するのには有用な指標ですね。

売電収益総額の2700万円は何の目安にもならないので、影響されないようにしましょう。

支出控除前の売電収益と初期費用から回収期間を算出される方も多いようですが、支出を控除した金額から回収期間を算出しないと、判断材料になりません。

そもそも回収期間による投資の意思決定は注意が必要で、「何年で回収できたら投資する価値があるのか?」判断基準が極めて曖昧です。

投資の意思決定を行う際、表面利回りでざっくり判断し、最終的には「IRR」と「NPV」で決断するようにしましょう。

NPVの詳細は後述します。

「IRR」を試算

| 1年目 | 2年目 | ・・・ | 20年目 | |

|---|---|---|---|---|

| 売電収益 | 136万 | 136万 | 136万 | 136万 |

| パワコン交換 | 160万 | |||

| 費用 2千円/kW | 13万 | 13万 | 13万 | 13万 |

| 固定資産税 | 17万 | 15万 | 評価額次第 | 1万 |

| 減価償却 | 76万 | 76万 | 17年目まで | |

| 残存価値 | 20年目に撤去 ▶ | 65万 | ||

| 営業利益 | 30万 | 32万 | ・・・ | 57万 |

| FCF | 97万 | 98万 | ・・・ | 40万 |

FCF(フリーキャッシュフロー)は上述のように以下の計算式で算出します。

フリーキャッシュフロー = 営業利益 x(1-税率)+ 減価償却

フリーキャッシュフローを算出したら、IRR、NPVともにエクセルの関数で簡単に算出できます。

結果は以下のようになります。NPVの詳細は後述します。

◆ IRR:3.38%

◆ NPV:313万円

表の詳細を以下に解説いたします。

● パワコン交換

パワーコンディショナは12年目くらいで交換が必要になると仮定し、1台の交換費用20万円x8台=160万円を計上してます。

● 費用 2千円/kW

ランニングコストは概算で太陽光パネルの設置容量x2,000円で算出しました。

内包されている項目はメンテナンス費用や動産保険などですが、費用が明確にわかっている項目は詳細に計上することで試算の精度があがります。

● 固定資産税

固定資産税は税金ですが経費計上できます。

評価額の計算式はグーグルで検索すればすぐにわかります。

固定資産税の金額 = 評価額 x 1.4%となります。

● 減価償却

太陽光発電システムの減価償却期間は17年です。

今回は簡素化のため定額法で算出しました。

1300万円 ÷ 17年 = 年間76万円となります。

● 残存価値

事業価値を試算するうえで、残存価値は極めて重要な項目です。

今回は、20年目に撤去するシナリオで作成しました。

撤去費用は目安が「初期費用x5%」または「設置容量x1万円」なので、65万円で計上しました。

残存価値はシナリオ次第で変わります。

例えば、20年目以降も電力会社に売電する場合は、5円/kWh程度で売電収益を算出し収益に組み込みます。

「20年後のことなので、予測できない・・・。」と、残存価値を算出しない提案書も見受けられますが、仮説を立てて残存価値を試算する必要があります。

シナリオが複数ある場合は、複数の試算表を作成し、試算のパターンを増やし精度を高めます。

IRRの評価

太陽光投資のIRRを算出したわけですが、算出したIRRが高いのか低いのか、評価方法はどうしたらいいのでしょうか?

● ハードルレートと比較

会社によっては、クリアするべき基準(ハードルレート)を設定しているケースもあります。

例えば6%のハードルレートを設定している企業であれば、IRRが6%未満の投資案件はボツとなります。

● 他の投資案件と比較

他の投資案件とIRRを比較して指標が魅力的な案件を選びます。

IRRはあくまで1つの判断基準で、実際は投資額や回収期間、本業との親和性などさまざまな要素を比較します。

● 割引率と比較

割引率の詳細は後述しますが、割引率を下回る投資はキャッシュがマイナスとなるので投資価値はないです。

今回の事例では割引率は1.4% = 金利2% x(1-税率30%)で、IRRの方が3.38%で高いので「儲かる投資」と言えます。

エコ発電本舗の「取扱商品」「補助金情報」

| 蓄電池 | V2H | 太陽光発電 |

|---|---|---|

|

ハイブリッド・全負荷型 単機能・全負荷型 |

V2H トライブリッド 給電器・充電器 |

長州産業 |

| エコキュート | 補助金情報 | お見積り・お問合せ |

|---|---|---|

|

お見積り|太陽光 |

割引率・NPVとは

割引率とは

割引率は、WACC(ワック)と呼ばれています。

企業視点:資金の調達コスト

投資家視点:投資リターン(投資リスク)

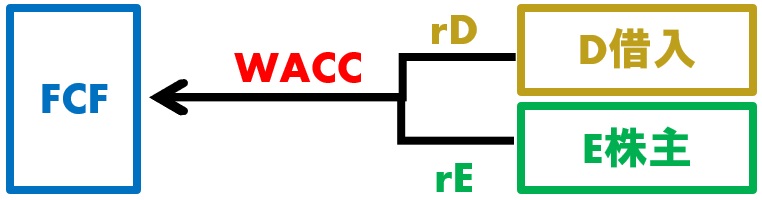

以下に図解します。

資金調達は「有利子負債D」と「株主資本E」の2種類に分類されます。

・有利子負債の調達コスト:「金利rD」

・株主資本の調達コスト:「株主リターンrE」

rDとrEの加重平均が割引率WACCです。

さらに、FCF(フリーキャッシュフロー)をWACCで割り引いた指標がNPVです。

● FCFの計算式

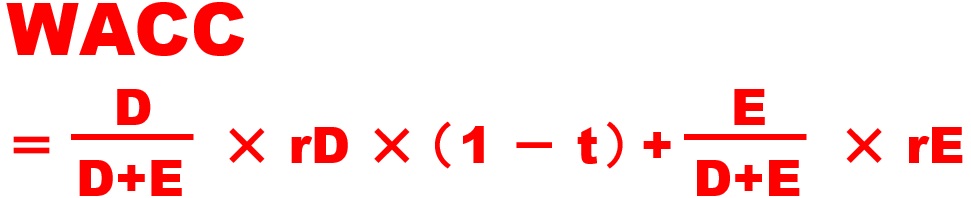

● WACCの計算式

金利rDは、経費計上できるので節税効果があり、( 1 – t )を控除します。

※tは法人税率

株主リターンrEは、事業活動ではないので経費計上できません。

全額銀行借入れDの場合は、Eがゼロなので、計算式は以下です。

WACC = rD x ( 1 – t )

上記事例では、

WACC = 2% x (1 – 30%)= 1.4%

割引率は「1.4%」となります。

NPVとは

NPVは「ネットプレゼントバリュー、正味現在価値」と呼ばれ、IRRや回収期間などあらゆる指標の中で、最も重要な指標です。

今回の事例ではNPV=313万円と試算しましたが、313万円がこの太陽光発電投資事業の価値そのものです。

上述のようにNPVの計算式は以下です。

NPV = フリーキャッシュフロー @ WACC

意味合いは、「毎年発生するフリーキャッシュフローを現在価値に割り引いた数値の総和」で「企業価値」「事業価値」を試算する最重要指標です。